Мир финансовых инвестиций притягивает внимание многих, стремящихся обеспечить свое будущее. В сфере финансовых рынков существует множество возможностей для роста капитала и управления рисками. Одним из наиболее привлекательных инструментов в этом контексте являются ценные бумаги.

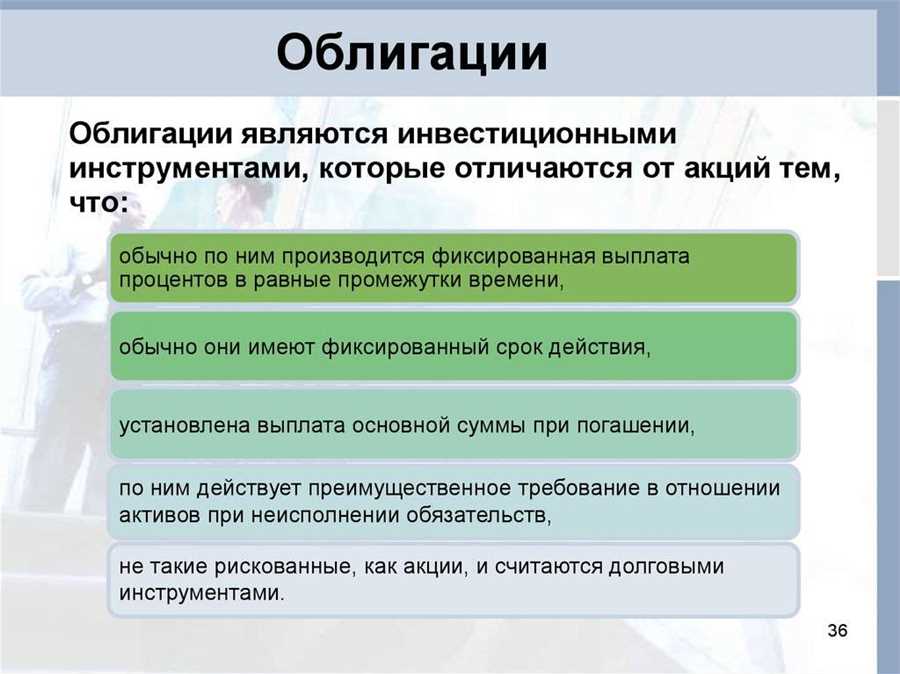

Ценные бумаги, представленные в разнообразных формах, предоставляют инвесторам широкий спектр возможностей для диверсификации портфеля и обеспечения стабильного дохода. Они представляют собой финансовые инструменты, обеспечивающие владельцу права на доход в виде процентных выплат или возврата вложенных средств в определенные сроки.

В мире финансовых рынков инвестирование в ценные бумаги становится стратегическим шагом для достижения финансовых целей. Это не только способ заработка, но и инструмент управления рисками и обеспечения стабильного финансового будущего.

Разнообразие видов облигаций

При погружении в мир инвестиций в долговые ценные бумаги, необходимо учитывать, что область облигаций обладает обширным спектром различных видов. Этот разнообразный мозаичный ландшафт предоставляет инвесторам возможность выбора, исходя из их финансовых целей, рисикотерпимости и стратегии инвестирования.

В современном финансовом мире существует множество типов облигаций, каждый из которых имеет свои уникальные характеристики и особенности. Некоторые облигации могут быть связаны с фиксированной процентной ставкой, обеспечивающей стабильный доход для инвесторов. В то время как другие могут быть индексированы к определенным финансовым показателям или даже курсам валют, предлагая потенциально более высокую доходность, но при этом сопряженную с большими рисками.

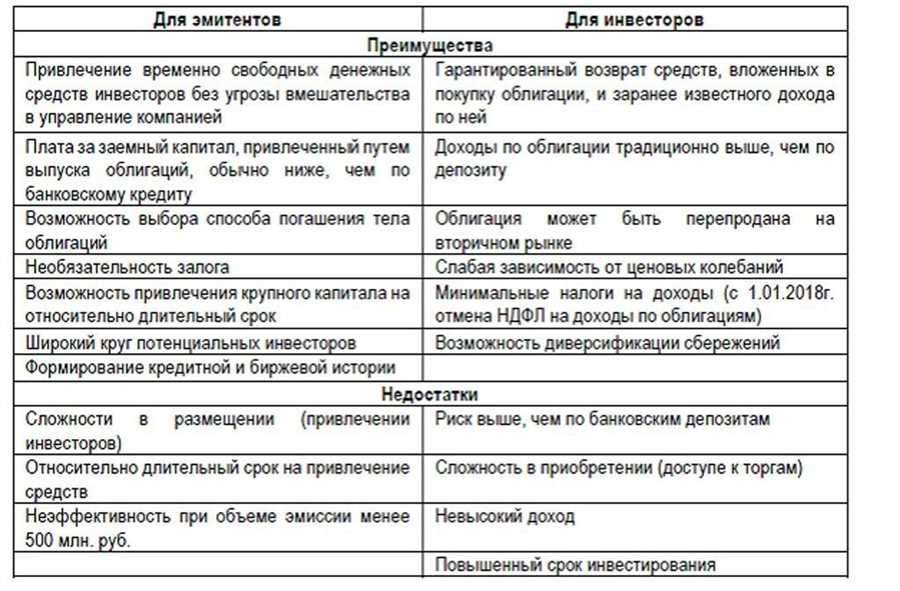

Более того, облигации могут быть выпущены различными эмитентами, включая правительства, корпорации, муниципалитеты и другие финансовые учреждения. Каждый из этих типов эмитентов может предложить свои собственные условия по облигациям, влияющие на их доходность, ликвидность и уровень риска.

Понимание разнообразия видов облигаций позволяет инвесторам сделать осознанный выбор при формировании своего инвестиционного портфеля, учитывая как потенциальную доходность, так и уровень риска, с которым они готовы смириться.

Разнообразие видов облигаций

Каждый вид облигации имеет свои особенности, которые определяются как внутренними параметрами эмитента, так и внешней средой финансовых рынков. Некоторые из них предлагают стабильный доход, но с невысоким уровнем риска, в то время как другие могут обещать более высокую прибыль за счет повышенной волатильности.

Исходя из характеристик каждого вида облигаций, инвесторы могут выбирать наиболее подходящие опции в соответствии со своими целями и уровнем толерантности к риску. Например, некоторые могут предпочитать государственные облигации, считая их более безопасными, в то время как другие могут быть заинтересованы в корпоративных облигациях с их потенциально более высокими доходами.

Однако, необходимо помнить, что разнообразие видов облигаций также подразумевает различные методы оценки и управления рисками. Поэтому, для успешного инвестирования в облигации необходимо иметь хорошее понимание не только конкретных характеристик различных видов облигаций, но и методов анализа и управления рисками.

Расчет доходности и рисков

В данном разделе мы рассмотрим процесс определения прибыльности и вероятности потерь при вложениях в различные виды финансовых инструментов, что позволит нам оценить эффективность инвестиций. Важно осознать, что каждая операция сопряжена с определенным уровнем доходности и риска, который необходимо учитывать при принятии инвестиционных решений.

Определение доходности требует анализа не только потенциальной прибыли, но и возможных рисков, связанных с выбранным инвестиционным инструментом. В процессе расчета необходимо учитывать разнообразные факторы, включая текущие рыночные условия, инфляцию, ставки процента, а также индивидуальные потребности и цели инвестора.

Понимание рисков позволяет инвесторам принимать информированные решения и эффективно управлять своими портфелями. Различные виды облигаций имеют разные уровни риска, который может быть связан с кредитным рейтингом эмитента, сроком погашения, рыночной волатильностью и другими факторами. При анализе доходности и рисков необходимо учитывать как потенциальную прибыль, так и возможные убытки, чтобы принимать взвешенные решения и достигать желаемых финансовых результатов.

Управление портфелем облигаций

Диверсификация является ключевым принципом при управлении портфелем облигаций. Этот метод позволяет распределить инвестиции между различными видами облигаций с разными характеристиками и рисками. Путем включения облигаций с разными сроками погашения, купонными ставками и эмитентами инвестор может снизить общий риск портфеля и увеличить его потенциальную доходность.

Активное управление портфелем облигаций предполагает постоянное отслеживание изменений на рынке и реагирование на них с целью максимизации прибыли и минимизации рисков. Это может включать в себя перебалансировку портфеля, покупку или продажу облигаций в зависимости от текущей ситуации на рынке и изменения целей инвестора.

Стратегическое планирование играет важную роль в управлении портфелем облигаций. Инвестор должен определить свои цели и толщину риска, которую он готов принять, чтобы достичь этих целей. На основе этих данных строится стратегия управления портфелем, которая будет направлена на достижение максимальной эффективности при минимальном риске.

Постоянный мониторинг состояния портфеля облигаций необходим для принятия своевременных и информированных решений. Инвестор должен регулярно анализировать производительность своих инвестиций, а также оценивать текущие и потенциальные риски, чтобы адаптировать свою стратегию управления портфелем к изменяющимся условиям рынка.