Взглянуть за кулисы банковской системы – это означает не только оценить её внутренние механизмы, но и проанализировать, насколько безопасно она хранит средства клиентов. Инвесторы и вкладчики, прежде чем доверить свои финансы учреждению, желают убедиться в его стабильности и надёжности. В данной статье мы погрузимся в изучение финансовых показателей банков, чтобы выявить, насколько они способны справиться с возможными финансовыми вызовами и обеспечить сохранность вложений своих клиентов.

Финансовые показатели банков: ключевые метрики и их интерпретация

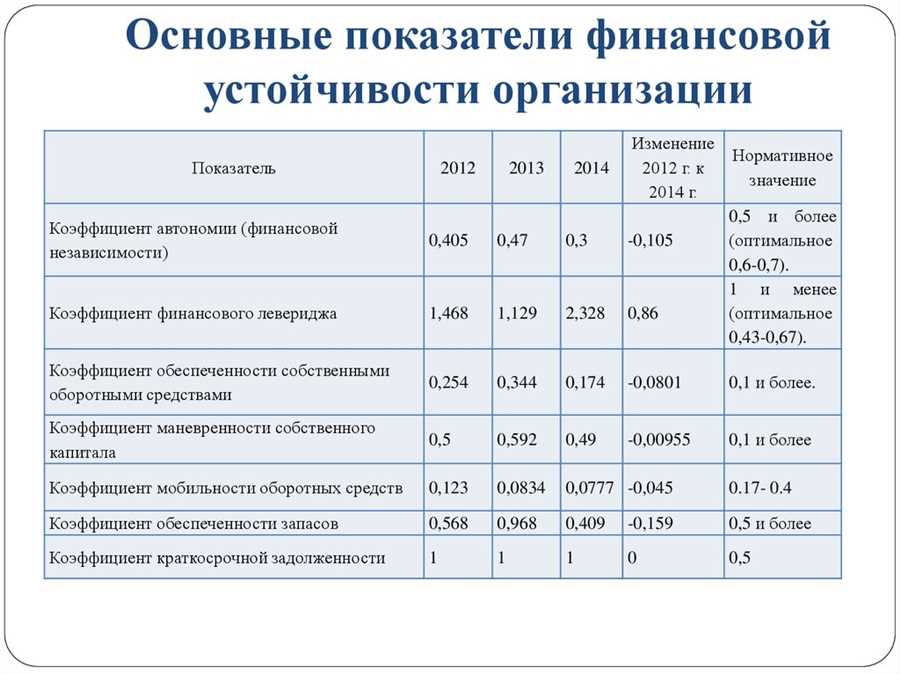

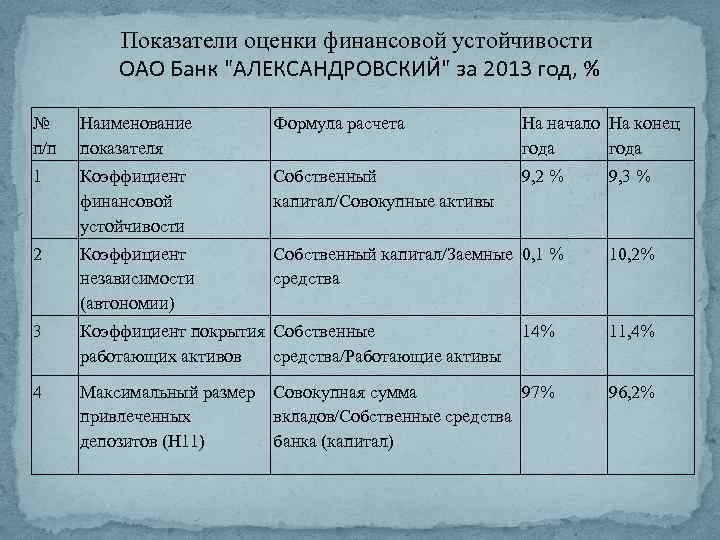

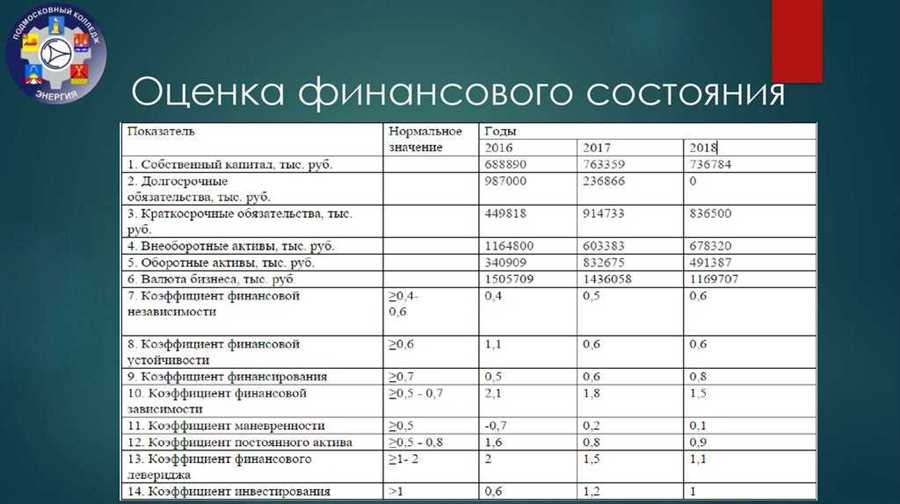

Капитализация банков – это один из важнейших финансовых показателей, определяющий их финансовую устойчивость и способность погашать обязательства перед клиентами. Ликвидность, в свою очередь, отражает способность банка быстро преобразовать свои активы в наличные средства для покрытия своих текущих обязательств. Рентабельность банка является показателем его доходности и эффективности использования ресурсов.

Капитализация банка влияет на его способность выдерживать потенциальные убытки, связанные с кредитными рисками и другими финансовыми операциями. Ликвидность отражает готовность банка к предоставлению клиентам необходимых финансовых услуг в любое время, минимизируя риск неплатежеспособности. Рентабельность является показателем эффективности управления активами и пассивами банка, а также эффективности использования своего капитала.

Интерпретация этих финансовых метрик позволяет оценить текущее состояние банка, его перспективы и риски, а также принять решения о дальнейших стратегиях финансового управления для обеспечения его стабильности и успешности в долгосрочной перспективе.

Риски и угрозы в финансовом секторе: что влияет на надежность банков

Первый аспект, который необходимо учитывать при оценке финансовой устойчивости банков, это предполагаемые риски, с которыми они сталкиваются. Эти риски могут варьироваться от макроэкономических факторов до операционных проблем, и их анализ позволяет выявить уязвимые места и принять меры по их управлению.

Второй аспект касается потенциальных угроз, которые могут негативно повлиять на банковскую деятельность. Это могут быть внешние факторы, такие как изменения в законодательстве или политической обстановке, а также внутренние проблемы, такие как неэффективное управление рисками или недостаточная прозрачность операций.

Для повышения надежности банков важно не только выявлять потенциальные риски и угрозы, но и разрабатывать стратегии и меры по их смягчению. Это может включать в себя улучшение системы контроля рисков, диверсификацию портфеля активов и активное взаимодействие с регуляторами и другими участниками финансового рынка.

Риски и угрозы в финансовом секторе: что влияет на надежность банков

Банковская деятельность в современном мире несет в себе множество рисков и угроз, которые могут существенно повлиять на стабильность финансового сектора. Важно осознать, что факторы, воздействующие на кредитный риск и общую устойчивость банков, обладают разной природой и масштабом влияния.

Оценка кредитного риска является ключевым аспектом в оценке финансовой устойчивости банков, но не единственным. Внешние факторы, такие как экономическая конъюнктура, политическая нестабильность и изменения законодательства, также могут оказать значительное влияние на финансовые показатели и репутацию банковских институтов.

Влияние макроэкономической среды на банковский сектор тесно связано с общей динамикой экономики. Факторы, такие как инфляция, безработица, изменения валютных курсов и уровень процентных ставок, могут существенно повлиять на спрос на кредиты, качество портфеля активов банка и его финансовые результаты.

Понимание рисков и угроз, с которыми сталкиваются банковские институты, позволяет не только эффективно управлять ими, но и разрабатывать стратегии по снижению вероятности возникновения негативных последствий. В данном контексте, роль регуляторов становится крайне важной, поскольку их действия направлены на обеспечение стабильности банковской системы и защиту интересов вкладчиков и участников финансового рынка.

Оценка кредитного риска, внешних факторов и влияние макроэкономической среды

В данном разделе мы приступим к рассмотрению важнейших аспектов, связанных с оценкой кредитного риска, влиянием внешних факторов и макроэкономической среды на банковскую сферу. От того, какие факторы мы рассмотрим и как правильно оценим их влияние, зависит стабильность банков и, в конечном итоге, всей финансовой системы.

Кредитный риск является одним из ключевых аспектов банковской деятельности, определяющим возможные потери от невозврата ссуды. Вместе с тем, рассмотрение внешних факторов, таких как экономическая конъюнктура, политическая обстановка и изменения в регулировании, играет значительную роль в формировании рискового профиля банка.

| Факторы кредитного риска | Влияние на банковскую сферу |

|---|---|

| Экономическая нестабильность | Увеличение доли проблемных кредитов |

| Политические риски | Неопределенность в экономических стратегиях и законодательстве |

| Изменения в регулировании | Необходимость адаптации к новым нормативам и требованиям |

Макроэкономическая среда оказывает существенное влияние на деятельность банков и их способность к адаптации к изменяющимся условиям. Например, рост ставок Центрального банка может повысить затраты на кредитование, в то время как снижение уровня инфляции может снизить кредитный риск.

Разумное управление кредитным риском и адекватное реагирование на внешние факторы и макроэкономическую среду позволяют банкам эффективно функционировать и обеспечивать стабильность финансовой системы в целом.

Роль регуляторов в обеспечении стабильности банковской системы

В данном разделе мы рассмотрим важнейшую составляющую финансовой стабильности — влияние регуляторов на работу банковской сферы. Задача регуляторов не ограничивается лишь контролем за деятельностью финансовых институтов, но и включает в себя разработку и реализацию механизмов обеспечения устойчивого функционирования всей банковской системы.

Роль регуляторов состоит в том, чтобы обеспечить баланс интересов всех участников финансового рынка, минимизируя возможные риски и угрозы для его стабильности. Регуляторы выступают в качестве органов, ответственных за разработку и внедрение нормативных актов, контролирующих деятельность банков и иных финансовых институтов. Однако их роль не ограничивается только правовым аспектом — они также занимаются мониторингом текущей ситуации на рынке, анализируют факторы, влияющие на его стабильность, и принимают меры по предотвращению кризисных ситуаций.

Цель деятельности регуляторов — обеспечить устойчивое функционирование банковской системы, что в свою очередь способствует экономическому развитию страны. Они работают на том, чтобы создать благоприятные условия для деятельности финансовых институтов, обеспечивая одновременно защиту интересов клиентов и стабильность финансового рынка в целом. Регуляторы также активно сотрудничают с международными организациями и другими государственными институтами с целью разработки современных и эффективных методов регулирования, учитывающих изменяющиеся условия и требования мировой экономики.