Вступая в лабиринт инвестиционных деяний, мы отправляемся в захватывающее приключение, где каждый поворот открывает новые перспективы и вызовы. Неизменное стремление к росту капитала сопровождается поиском устойчивого дохода, который станет надёжным компаньоном в долгом и непредсказуемом путешествии. Это путешествие – это исследование способов управления рисками, взаимодействия с разнообразными факторами рынка и принятия решений, которые определят наше финансовое будущее.

Подобно мореплавателям, которые изучают звёзды, чтобы определить свой курс, инвесторы обращаются к различным методам анализа и стратегиям, чтобы найти свою финансовую звезду-полярную. Сила знания и понимания фундаментальных принципов финансовой дисциплины становится компасом в этом бескрайнем океане возможностей.

Однако каждое приключение несёт свои опасности, и плавание по финансовым волнам не исключение. Риски, как тёмные облака на горизонте, могут угрожать нашим инвестициям, но с помощью тщательного планирования и мудрых р

Основные принципы успешной инвестиционной стратегии

В данной части мы рассмотрим ключевые принципы эффективного управления инвестиционным портфелем. Подход к формированию инвестиционной стратегии требует не только понимания рисков и возможностей, но и умения разнообразить портфель для достижения желаемой стабильности и роста. Грамотное распределение активов позволяет избежать излишних рисков и максимизировать потенциальную доходность.

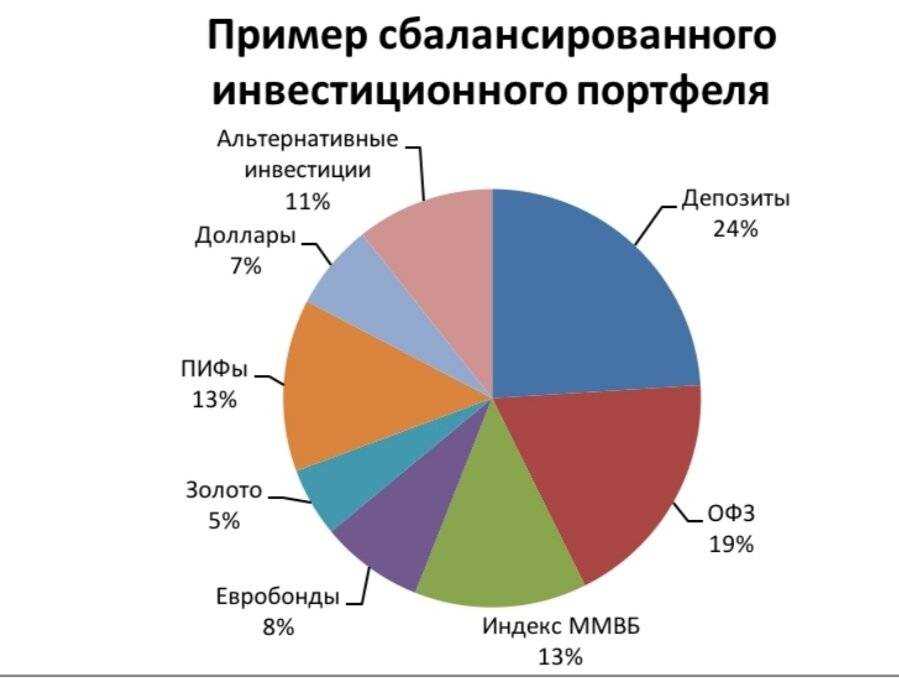

Один из основных принципов состоит в том, чтобы разнообразить портфель инвестиций. Это означает, что не следует концентрировать все средства в один тип активов, так как это повышает вероятность потери средств в случае неблагоприятных изменений на рынке. Разнообразие включает в себя инвестирование в различные виды активов с разным уровнем риска, такие как акции, облигации, недвижимость и др.

Для успешного управления рисками необходимо также учитывать временные горизонты инвестиций. Долгосрочное планирование позволяет снизить влияние краткосрочных колебаний рынка на инвестиционный портфель и обеспечить стабильные доходы в долгосрочной перспективе.

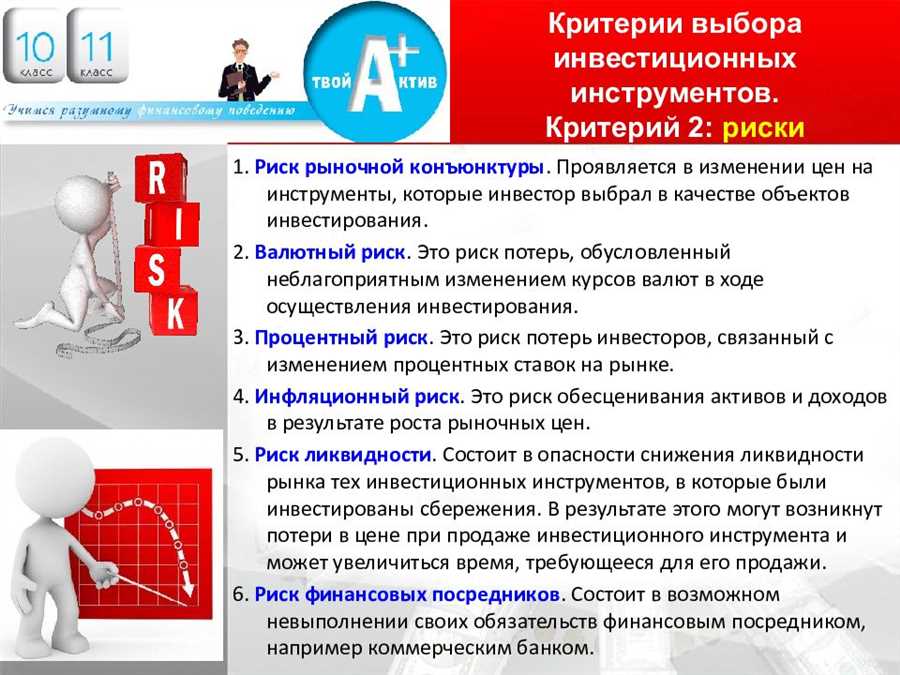

Эффективное управление рисками включает использование различных инструментов и подходов, таких как диверсификация, хеджирование, анализ фундаментальных и технических факторов, а также рациональное распределение капитала в соответствии с индивидуальными целями и толерантностью к риску каждого инвестора.

Разнообразие портфеля: стратегии сокращения избыточных рисков

Первый шаг к созданию устойчивого портфеля заключается в понимании того, что разнообразие не ограничивается лишь выбором разных типов активов. Важно также учитывать их корреляцию – то есть, как изменение стоимости одного актива влияет на другие. Инвесторы стремятся к наличию в портфеле активов, чьи цены движутся в разных направлениях или на разных рынках в ответ на изменения в экономической среде.

Долгосрочное планирование играет ключевую роль в успешном управлении портфелем. Это означает, что инвестор должен постоянно пересматривать свою стратегию, учитывая текущие условия рынка и изменения в личных финансовых целях. Необходимо уметь адаптироваться к новым ситуациям и, при необходимости, корректировать состав портфеля с учетом высокого потенциала доходности и минимального уровня риска.

Разнообразие портфеля также может быть достигнуто за счет выбора различных инвестиционных инструментов, включая акции, облигации, недвижимость, сырьевые товары и др. Однако, важно помнить, что каждый из этих активов имеет свои особенности и риски, поэтому необходимо провести тщательный анализ и выбрать те, которые наилучшим образом соответствуют инвесторским целям и толерантности к риску.

Важность долгосрочного планирования для стабильных доходов

Составление стратегии, ориентированной на долгосрочную перспективу, не только обеспечивает финансовую стабильность в долгосрочной перспективе, но и позволяет избежать резких колебаний и потерь в краткосрочном периоде. Эффективное управление активами и рисками при планировании на длительный срок существенно уменьшает вероятность неожиданных финансовых потерь.

Долгосрочное планирование также способствует лучшему использованию возможностей для роста капитала и созданию диверсифицированного портфеля, что минимизирует риски и максимизирует потенциальную прибыль. Эта стратегия позволяет инвесторам выигрывать в долгосрочной перспективе даже в условиях нестабильности на финансовых рынках.

Эффективное управление рисками: инструменты и подходы

В данном разделе рассматривается стратегия обеспечения безопасности инвестиционного портфеля путем адекватного управления возможными неблагоприятными событиями и потенциальными убытками. Основная цель состоит в минимизации вероятности возникновения финансовых потерь при сохранении приемлемого уровня доходности.

Применение разнообразных подходов и инструментов позволяет снизить риск инвестиций и обеспечить более стабильные результаты в условиях изменчивости рынка. Важно учитывать как общие, так и специфические факторы, которые могут повлиять на состояние портфеля.

Разнообразие подходов включает в себя использование различных финансовых инструментов, а также применение стратегий диверсификации и хеджирования.

Активное управление рисками предполагает постоянное мониторинг и анализ текущей ситуации на рынке с целью оперативного реагирования на изменения и минимизации потенциальных убытков.

Важным аспектом является правильное распределение активов в портфеле, учитывая их корреляцию и реакцию на различные рыночные условия.

Использование инновационных технологий и аналитических инструментов позволяет современным инвесторам более точно оценивать риски и принимать обоснованные решения на основе данных и прогнозов.

Комбинирование различных подходов и инструментов управления рисками способствует созданию эффективной стратегии, обеспечивающей максимальную защиту инвестиций при оптимизации доходности.