Как обеспечить стабильность и процветание в семейном бюджете, особенно в начале совместного пути? Ответ на этот вопрос кроется в осмысленном подходе к управлению финансами, который может быть ключом к финансовой независимости и уверенности в завтрашнем дне.

Умелое управление денежными средствами с самого начала семейной жизни обеспечивает комфортное финансовое положение в долгосрочной перспективе. Это включает в себя не только бюджетирование и сбережения, но также умение эффективно использовать ресурсы для достижения жизненных целей и планов.

Сбережения являются основой финансовой стабильности, предоставляя финансовую подушку в случае неожиданных расходов или изменений в жизненной ситуации. Инвестирование также играет важную роль, помогая увеличить капитал и создать источники пассивного дохода для будущего благополучия семьи.

Однако основой любого успешного финансового плана является осознанное потребление и эффективное распределение ресурсов. Это означает не только умение экономить, но и осознанно вкладывать средства в то, что действительно важно для семьи, и избегать лишних трат на ненужные вещи.

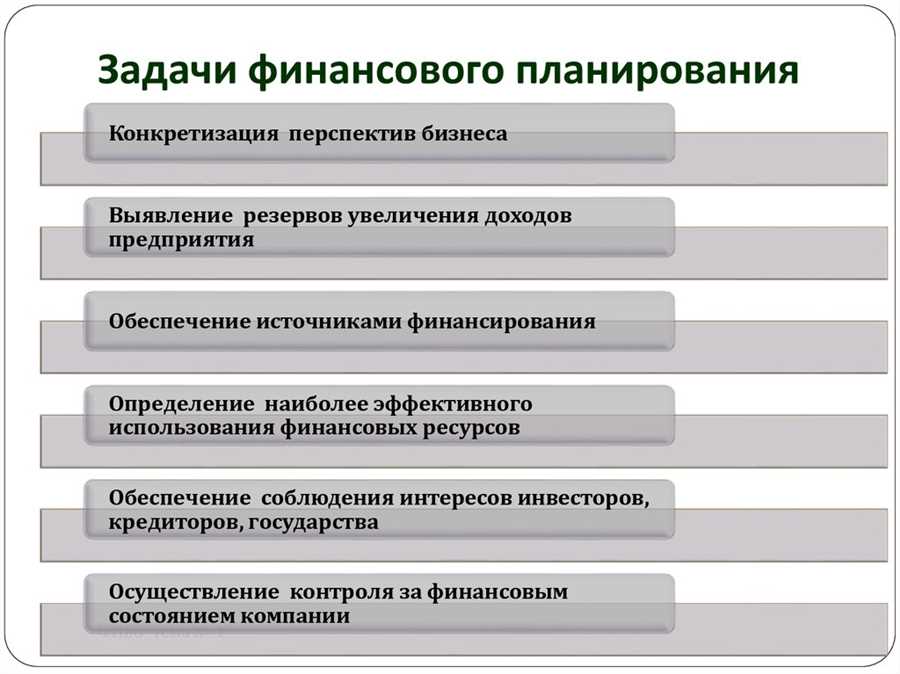

Основные принципы финансового планирования

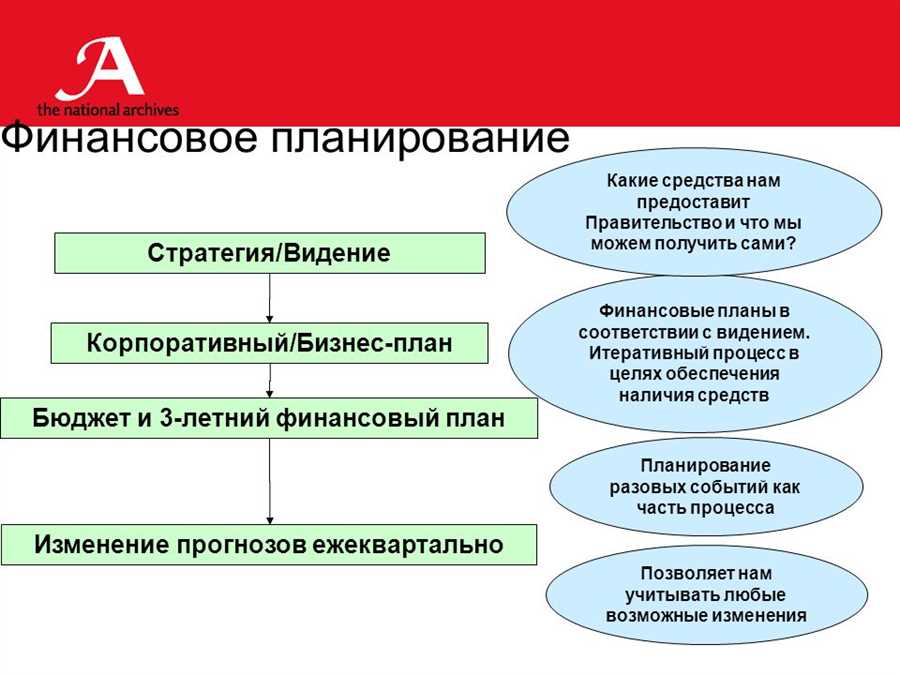

Бюджетирование семейных расходов – это один из ключевых инструментов финансового планирования. Оно позволяет контролировать доходы и расходы, определять приоритеты и планировать будущие финансовые цели. Составление бюджета помогает семье видеть полную картину своих финансов и выявлять области, где можно сократить расходы или рациональнее распределить средства.

- Анализ доходов и расходов: Семейное бюджетирование начинается с оценки всех источников дохода семьи, включая зарплаты, дивиденды, возможные внешние поступления. После этого определяются основные категории расходов – от жилищных и коммунальных платежей до покупок и развлечений.

- Установление финансовых целей: Определение конкретных финансовых целей помогает семье придерживаться финансового плана и оценивать свои достижения. Это могут быть цели на краткосрочную (например, накопление на отпуск) или долгосрочную перспективу (покупка недвижимости, образование детей).

- Контроль и адаптация: Разработанный бюджет требует постоянного контроля и, при необходимости, корректировки. Это позволяет семье адаптироваться к переменам в финансовом положении или в целях и приоритетах.

Бюджетирование семейных расходов – это не просто составление списка расходов и доходов. Это система, которая способствует осознанному и эффективному управлению финансами семьи, позволяя достигать желаемого уровня финансовой стабильности и обеспечивать финансовую безопасность в будущем.

Бюджетирование семейных расходов

Бюджетирование расходов представляет собой осознанное планирование и контроль финансовых потоков в семье. Это процесс, который позволяет определить приоритеты в расходах, учитывая семейные потребности и возможности. Правильно составленный бюджет помогает не только эффективно управлять денежными средствами, но и создает основу для формирования резервного фонда.

Семейный бюджет состоит из нескольких ключевых элементов. Важно учитывать все регулярные расходы – от ежедневных покупок до оплаты счетов и кредитов. Также необходимо уделять внимание непредвиденным расходам и возможным финансовым рискам. Четкое определение бюджета на каждую категорию расходов помогает установить лимиты и избежать излишних трат.

Бюджетирование семейных расходов также способствует формированию резервного фонда. Этот фонд представляет собой сбережения, предназначенные для покрытия неотложных расходов или чрезвычайных ситуаций, таких как медицинские экстренные случаи или потеря работы. Он является финансовым страховым подушком семьи, обеспечивающим финансовую устойчивость в случае неожиданных обстоятельств.

В завершение, бюджетирование семейных расходов требует регулярного обновления и корректировок в зависимости от изменяющихся обстоятельств. Это инструмент, который помогает семье не только планировать свои финансы, но и строить надежное финансовое будущее.

Создание резервного фонда на чрезвычайные ситуации

Создание резервного фонда на чрезвычайные ситуации предполагает аккуратное накопление средств для использования в случае необходимости. Этот фонд служит подушкой безопасности, способной помочь семье справиться с финансовыми кризисами без дополнительных заемных средств или стресса. Вместо того чтобы реагировать на обстоятельства, семья может планировать заранее и иметь финансовую поддержку в случае неожиданных ситуаций.

Оптимальный размер резервного фонда зависит от индивидуальных финансовых обстоятельств семьи. Рекомендуется формировать этот фонд на сумму, достаточную для покрытия основных расходов семьи на несколько месяцев в случае утраты основного источника дохода. Это позволяет сохранить финансовую устойчивость и избежать дополнительного долга во время кризисных ситуаций.

Важно отметить, что резервный фонд должен быть легко доступен, но при этом не слишком легко исчерпаем. Лучшим способом для его хранения являются надежные финансовые инструменты, такие как сберегательные счета или ликвидные инвестиции с низким уровнем риска. Такой подход обеспечивает сохранность средств и доступность в случае необходимости.

Оптимизация налогов и управление долгами

Для начала оптимизации налогов необходимо ознакомиться с основными принципами налогообложения, понять, какие налоговые льготы доступны, и как их можно использовать наилучшим образом. Это позволит сократить расходы на уплату налогов и оставить больше средств на личные нужды или инвестиции. Важным аспектом управления долгами является правильное планирование погашения кредитов и минимизация процентных выплат. Регулярное погашение долгов в срок поможет избежать непредвиденных финансовых затрат и сохранить кредитную историю в хорошем состоянии.

- Рассмотрим основные методы оптимизации налогов:

- Использование налоговых льгот и вычетов;

- Инвестирование в инструменты с налоговыми преимуществами;

- Структурирование доходов для минимизации налоговых обязательств.

- Принципы эффективного управления долгами:

- Планирование ежемесячных выплат;

- Предотвращение просрочек по платежам;

- Рефинансирование высоко процентных займов.

Имея понимание этих принципов, можно разработать индивидуальный финансовый план, который поможет достичь финансовой стабильности и эффективно управлять личными финансами. Оптимизация налогов и управление долгами не только способствуют экономии средств, но и формируют основу для долгосрочного финансового благополучия.