Введение: В условиях современной экономической среды, земледельческие структуры постоянно сталкиваются с необходимостью оптимизировать свои финансовые обязательства перед государством. Это подразумевает анализ и выбор стратегий, направленных на снижение фискальной нагрузки и увеличение эффективности налоговых выплат. Как следствие, управление финансами в сельском хозяйстве требует глубокого понимания налоговой политики и использование разнообразных методов для оптимизации финансовых потоков.

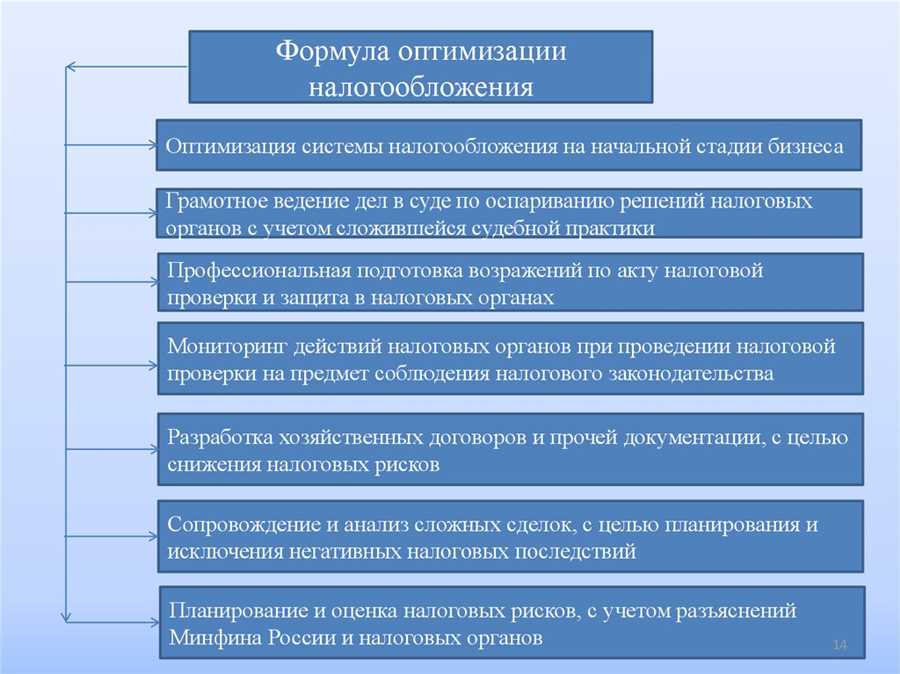

В данной статье рассмотрим ключевые аспекты управления налоговыми обязательствами, которые становятся краеугольным камнем финансовой устойчивости и конкурентоспособности сельскохозяйственных структур. Особое внимание уделяется механизмам, которые позволяют минимизировать налоговые риски и одновременно соблюдать все требования законодательства.

Достижение оптимального уровня налоговых платежей является неотъемлемой частью стратегии финансового управления в сельском хозяйстве. Предприятия этого сектора вынуждены постоянно адаптироваться к изменениям в налоговом законодательстве и искать инновационные подходы для минимизации фискальной нагрузки, не забывая обеспечивать стабильность и рост своей деятельности.

Рациональное управление производством и вычеты по налогам: ключевые стратегии

В сфере сельского хозяйства существует необходимость постоянного совершенствования системы налогообложения и оптимизации налоговых выплат. Это связано с желанием сельскохозяйственных предприятий получить максимальную выгоду от своей деятельности и снизить финансовые затраты. Однако для достижения этих целей требуется глубокое понимание ключевых стратегий диверсификации производства и использования налоговых вычетов.

При реализации стратегии диверсификации производства сельскохозяйственные предприятия могут осуществлять разнообразные виды деятельности, включая выращивание различных культур, разведение скота, производство товаров переработки сельскохозяйственной продукции и т. д. Это позволяет сгладить риски, связанные с сезонными колебаниями спроса и цен на определенные виды продукции, а также обеспечить стабильный доход.

- Разнообразие продукции и услуг позволяет распределить налоговые нагрузки более равномерно и эффективно использовать налоговые вычеты.

- Использование сельскохозяйственных вычетов, предусмотренных законодательством, позволяет значительно снизить налоговые выплаты и увеличить финансовую устойчивость предприятия.

- Одной из ключевых стратегий является оптимальное распределение активов и ресурсов для получения максимальной выгоды от налоговых льгот.

Таким образом, эффективное использование стратегий диверсификации производства и налоговых вычетов позволяет сельскохозяйственным предприятиям не только оптимизировать свои налоговые выплаты, но и обеспечить устойчивое развитие и конкурентоспособность на рынке.

Диверсификация производства и налоговые вычеты

Развитие многообразия производственных направлений и использование налоговых вычетов представляют собой важные стратегические инструменты для повышения эффективности деятельности в сельском хозяйстве. Этот подход позволяет предприятиям улучшить свою финансовую устойчивость, снизить риски и максимизировать свою прибыльность.

Диверсификация производства — это стратегия, направленная на расширение ассортимента производимой продукции или услуг путем введения новых видов деятельности или модификации существующих. При этом использование налоговых вычетов стимулирует предприятия к инвестированию в различные секторы и направления, что способствует росту их конкурентоспособности и устойчивости.

Эффективное использование льгот и льготных режимов является ключевым аспектом успешной реализации стратегии диверсификации. Оно позволяет предприятиям снизить налоговую нагрузку и освободить дополнительные ресурсы для инвестирования в развитие новых видов деятельности. При этом важно учитывать особенности законодательства и налоговых правил, чтобы избежать нежелательных последствий и обеспечить соблюдение всех требований.

Эффективное использование льгот и льготных режимов

Многогранный аспект снижения финансовой нагрузки на агропромышленные организации приобретает ключевое значение в современной экономической действительности. Развитие стратегий, направленных на оптимизацию фискальных обязательств и максимизацию выгод от использования льготных механизмов, становится неотъемлемой составляющей успешного ведения бизнеса в сельском хозяйстве.

Перечень льгот и привилегий, доступных агропредприятиям, включает в себя ряд возможностей для снижения налоговых платежей и облегчения финансовых обязательств. Однако для максимальной эффективности их использования необходимо разработать стратегические подходы, учитывающие специфику отрасли, особенности регионального законодательства и индивидуальные особенности каждого предприятия.

Ключевым аспектом эффективного использования льгот является адекватное анализирование их применимости к конкретной ситуации. Выбор оптимальных режимов налогообложения, а также моментов их применения, играет существенную роль в формировании конкурентных преимуществ и обеспечении финансовой устойчивости аграрных предприятий.

- Стимулирование инвестиций через систему налоговых льгот и субсидий;

- Применение особых налоговых режимов для сельскохозяйственных товаропроизводителей;

- Использование механизмов вычетов и компенсаций для снижения налоговой нагрузки;

- Участие в государственных программах поддержки агропромышленного сектора;

- Анализ возможностей международного налогообложения для оптимизации финансовых потоков.

Эффективное использование льгот и льготных режимов требует комплексного подхода и постоянного мониторинга изменений в налоговом законодательстве. Грамотное внедрение данных стратегий позволяет не только уменьшить финансовые издержки, но и стимулирует развитие аграрного сектора и повышает его конкурентоспособность на мировом рынке.

Оптимизация налогообложения при сезонных колебаниях

Гибкое планирование и распределение ресурсов становятся ключевыми моментами при сезонных колебаниях в сельском хозяйстве. Периоды повышенного спроса или сезонные факторы могут значительно повлиять на доходность предприятия. Эффективное использование ресурсов и правильное планирование расходов позволят снизить налоговую нагрузку в периоды низкой активности и максимизировать налоговые вычеты в периоды повышенной прибыли.

Диверсификация производства также играет важную роль в оптимизации налогообложения при сезонных колебаниях. Разнообразие производимой продукции позволяет распределить риски и прибыль более равномерно на протяжении всего года. Кроме того, определенные виды продукции могут иметь преимущественные налоговые льготы или вычеты, что следует учитывать при планировании производственных циклов.

Активное использование льгот и льготных режимов является неотъемлемой частью стратегии по оптимизации налогообложения. В зависимости от сезонных особенностей и видов производимой продукции, предприятия могут воспользоваться различными налоговыми льготами, такими как освобождение от налогов на прибыль или льготные ставки налога на добавленную стоимость.

Систематический анализ финансовых показателей и налоговых обязательств позволяет оперативно реагировать на изменения сезонных колебаний и корректировать стратегии оптимизации налогообложения. Постоянное мониторинг и анализ позволяют выявлять потенциальные риски и возможности для улучшения финансовых показателей предприятия.