Возможности стимулирования инноваций и исследовательской деятельности через налоговую систему

Современный мир стремительно движется к передовым технологиям и научным открытиям. Для поощрения этого развития государства предоставляют ряд механизмов, позволяющих компаниям и индивидуумам эффективно вкладывать средства в исследования и разработки. Одним из таких механизмов являются налоговые льготы, способствующие инновационной активности. Процесс использования таких вычетов не только облегчает налоговое бремя, но и способствует ускоренному росту научных и технологических проектов.

В данной статье мы рассмотрим основные стратегии и инструменты, которые позволяют эффективно использовать налоговые преференции в области научных исследований и технологического развития. Мы обсудим какие виды деятельности квалифицируются для получения вычетов, а также какие требования нужно соблюсти для успешного применения этого механизма. Погружаясь в детали налогового регулирования, мы сможем выявить оптимальные пути использования налоговых выгод для стимулирования инноваций и научного прогресса.

Оптимизация расходов на исследования и разработки

В данном разделе мы рассмотрим эффективные подходы к оптимизации финансовых затрат на инновационные проекты. Грамотное управление расходами на исследования и разработки играет ключевую роль в повышении конкурентоспособности предприятия и стимулировании инновационной активности.

Первый шаг в оптимизации расходов связан с анализом текущих затрат на научные исследования. Необходимо выявить основные направления финансирования и их эффективность, определить проблемные зоны и возможности для улучшения процесса. Для этого можно создать детальную таблицу расходов, включающую в себя затраты на персонал, оборудование, материалы и другие ресурсы.

| Виды расходов | Примеры | Стратегии оптимизации |

|---|---|---|

| Затраты на персонал | Зарплаты, страховки, премии | Оптимизация штатного расписания, внедрение системы мотивации и стимулирования труда |

| Затраты на оборудование | Покупка, аренда, обслуживание | Выбор более эффективных моделей оборудования, рационализация использования |

| Затраты на материалы | Сырье, компоненты, расходные материалы | Поиск альтернативных поставщиков, заключение долгосрочных договоров с выгодными условиями |

Далее необходимо выявить возможности для улучшения эффективности расходов. Это может включать в себя поиск новых технологий или методов, которые позволят сократить затраты без ущерба для качества исследований и разработок. Также важно осуществлять постоянный мониторинг и анализ результатов оптимизации с целью дальнейшего улучшения процесса.

Итак, оптимизация расходов на исследования и разработки требует комплексного подхода и систематического анализа. Применение стратегий оптимизации в различных сферах деятельности позволит предприятиям эффективно управлять своими ресурсами и достигать более высоких результатов в инновационной деятельности.

Оптимизация расходов на исследования и разработки

В данном разделе мы обратим внимание на стратегии, которые помогут эффективно управлять финансами в области инноваций и разработок. Грамотное использование налоговых льгот для инвесторов в инновации способствует не только уменьшению финансовых затрат, но и стимулирует активное внедрение новых технологий и исследований.

Анализ структуры расходов

Первым шагом к оптимизации расходов на исследования и разработки является детальный анализ структуры затрат. Необходимо выявить основные области, в которые направлены финансовые ресурсы, и определить их эффективность в контексте достижения целей компании.

Идентификация приоритетов и инвестиционных возможностей

Для успешной оптимизации расходов необходимо определить приоритетные направления исследований и разработок, а также выявить потенциальные инвестиционные возможности. Путем анализа рыночной конкуренции и оценки потенциальной прибыли можно выделить ключевые области, в которые стоит вкладывать финансовые ресурсы.

Оптимизация налоговых льгот

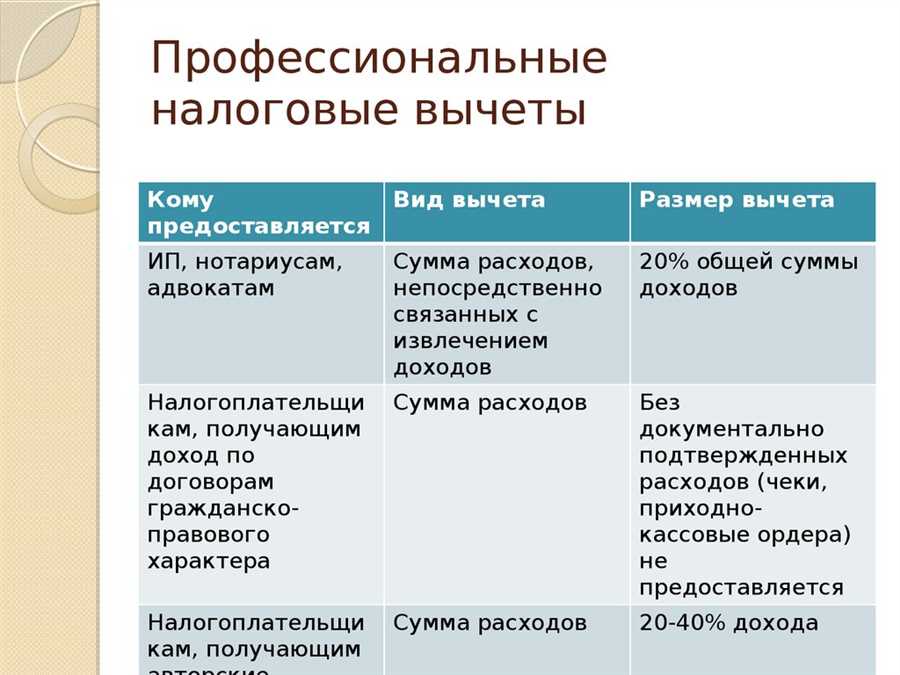

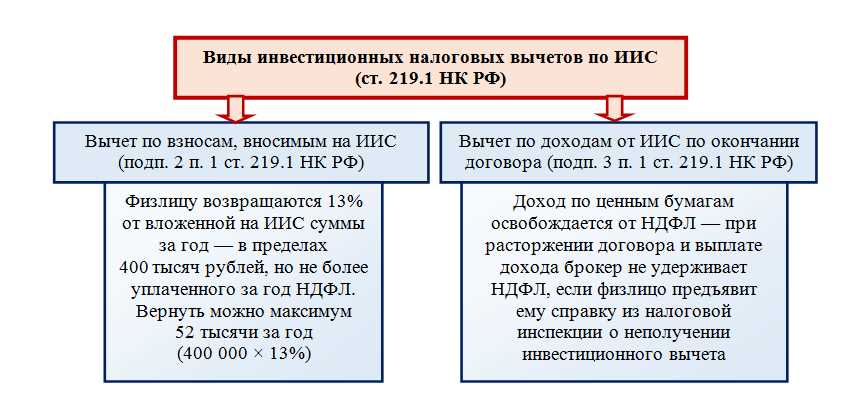

Применение налоговых льгот для инвесторов в инновации является одним из ключевых инструментов оптимизации расходов на исследования и разработки. Правильное использование налоговых вычетов позволяет снизить финансовую нагрузку и направить освободившиеся средства на дополнительные инновационные проекты.

Сотрудничество с научными центрами и университетами

Эффективное сотрудничество с научными центрами и университетами может значительно снизить расходы на исследования и разработки за счет доступа к уже готовой инфраструктуре и экспертным знаниям. Партнерство с академическими учреждениями также может быть полезным с точки зрения получения дополнительных налоговых вычетов и льгот.

Внедрение инновационных финансовых инструментов

Использование инновационных финансовых инструментов, таких как венчурное финансирование и государственные гранты, может стать дополнительным источником финансирования для исследовательских проектов. Эти инструменты не только помогут снизить финансовые риски, но и обеспечат дополнительные возможности для развития и реализации инноваций.

Применение налоговых льгот для инвесторов в инновации

В рамках данного раздела мы рассмотрим различные аспекты применения налоговых льгот для инвесторов в инновации. Мы обсудим стратегии, которые позволят максимизировать выгоду от таких льготных механизмов, а также предоставим практические примеры успешного использования налоговых льгот в инновационной сфере.

Стратегии оптимизации налоговых вычетов

Одним из ключевых аспектов успешного использования налоговых льгот является разработка эффективных стратегий оптимизации налоговых вычетов. В этом контексте важно учитывать не только существующие налоговые льготы, но и специфику деятельности компании, её инвестиционные приоритеты и стратегические цели.

Пример: Одной из стратегий оптимизации налоговых вычетов может быть активное использование инновационных программ поддержки, предусматривающих компенсацию части расходов на научные исследования и разработки.

Практические примеры

Для наглядного представления преимуществ использования налоговых льгот для инвесторов в инновации рассмотрим несколько практических примеров успешных кейсов.

Пример: Компания «Инновационные технологии» сумела значительно снизить свои налоговые обязательства благодаря активному использованию налоговых льгот для инвесторов в инновации. Путем интеграции инновационных программ поддержки они смогли существенно увеличить объем инвестиций в исследования и разработки, что привело к значительному росту их конкурентоспособности на рынке.

Таким образом, эффективное применение налоговых льгот для инвесторов в инновации может стать ключевым фактором в достижении успеха и стимулировании инновационного развития предприятий.

Практические примеры успешного применения вычетов

В данном разделе мы рассмотрим реальные сценарии эффективного использования налоговых вычетов в сфере научных исследований и технологического развития. От простых стратегий до сложных оптимизационных подходов, примеры приведут яркий свет на потенциал, который можно извлечь из данного инструмента.

Первым примером может быть случай небольшой стартап-компании, которая внедряет новые технологии в производственный процесс. Путем умелого использования налоговых льгот она может значительно снизить свои налоговые обязательства и перераспределить эти средства на дополнительные исследования и разработки.

Другим примером может быть крупная корпорация, которая активно инвестирует в инновационные проекты. Путем применения специализированных налоговых стратегий она может не только увеличить свои налоговые вычеты, но и привлечь дополнительных инвесторов, привлеченных перспективой налоговых льгот.

Третий пример — это малое научное сообщество или исследовательская группа, которая использует различные налоговые инструменты для оптимизации расходов на исследования и разработки. Благодаря этим мерам они могут эффективно использовать свои ограниченные ресурсы и достичь значительных результатов в своей деятельности.

Эти и множество других примеров демонстрируют, как эффективное использование налоговых вычетов может стать ключевым фактором для успеха в области научных исследований и технологического развития.