Исследование вариантов размещения капитала за пределами родной страны представляет собой стратегический подход, позволяющий диверсифицировать портфель и минимизировать риски вложений. Одним из наиболее эффективных инструментов для достижения этой цели являются международные инвестиционные фонды, обладающие своими особенностями и преимуществами.

Перспективы роста в зарубежных фондах часто привлекают внимание инвесторов благодаря высокому потенциалу прибыли и доступу к разнообразным рынкам. Инвестирование в такие фонды открывает двери к новым регионам и отраслям, предоставляя возможность участвовать в успехах мировой экономики.

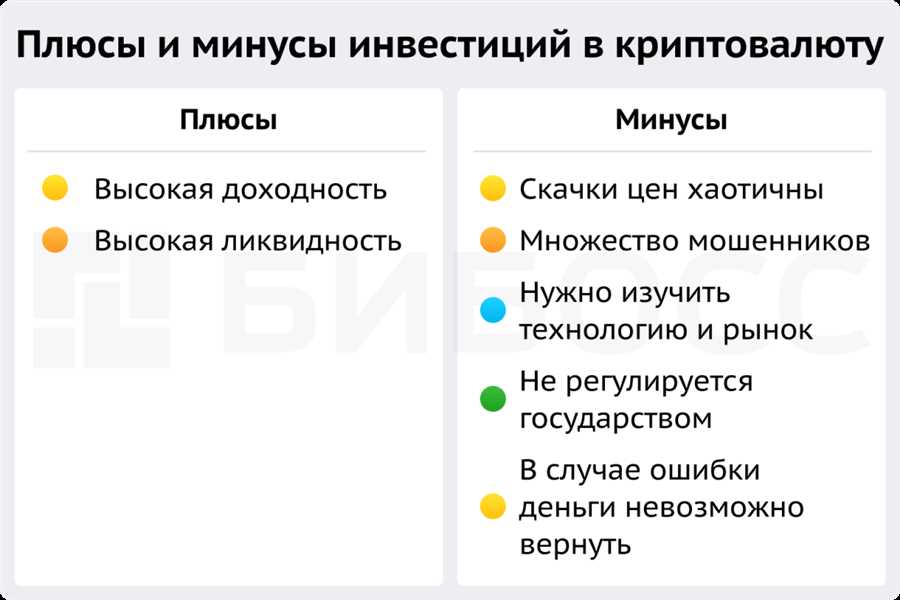

Однако, помимо перспектив, вложения в зарубежные ETF также несут в себе риски и ограничения. Предвидение потенциальных недостатков и подготовка к ним являются важными элементами стратегии инвестирования, позволяющими более осознанно использовать этот вид активов в своем портфеле.

Преимущества диверсификации активов на мировом рынке

Рассмотрим один из ключевых аспектов разнообразия инвестиционных возможностей, доступных на глобальном финансовом рынке. Подходя к теме разнообразия активов в зарубежных ETF-фондах, мы сталкиваемся с обширным спектром выбора, включающим различные виды ценных бумаг и инструментов. Этот разнообразный пул активов предоставляет инвесторам широкие возможности для построения портфеля с учетом их инвестиционных целей и рискованности.

|

Типы активов |

Описание |

|

Акции |

Представляют собой доли в собственности компаний, позволяя инвесторам принимать участие в их успехах и росте капитализации. |

|

Облигации |

Являются долговыми инструментами, обеспечивающими стабильный поток дохода за счет выплаты процентов по займу. |

|

Сырьевые товары |

Включают в себя различные виды сырья, такие как нефть, золото, и многие другие, обеспечивая возможности для диверсификации в различных секторах экономики. |

|

Валюты |

Позволяют инвесторам защищать свои портфели от валютных колебаний или получать доход от изменения курсов различных валют. |

|

Индексы |

Отражают состояние определенных рынков или секторов, предоставляя инвесторам возможность инвестировать в целые отрасли или регионы. |

Этот многообразный спектр активов в зарубежных ETF-фондах позволяет инвесторам создавать более устойчивые портфели, распределяя риски и увеличивая потенциал доходности. Благодаря глобальной диверсификации, инвесторы могут защитить свои инвестиции от рисков, связанных с изменениями в экономической ситуации определенных стран или регионов, и в то же время получать доступ к перспективным рынкам и секторам по всему миру.

Глобальное разнообразие активов

В данном разделе рассмотрим многообразие инвестиционных возможностей, предоставляемых мировыми рынками. Этот аспект финансовой деятельности открывает перед инвесторами широкий спектр вариантов развития, представляя уникальные шансы на получение прибыли.

| Активы | Описание |

|---|---|

| Акции компаний | Инвестирование в доли предприятий позволяет взять участие в развитии различных отраслей экономики, включая технологические, здравоохранение, энергетику и другие. |

| Облигации | Покупка долговых ценных бумаг компаний и государств разнообразит портфель инвестора и обеспечит стабильный доход за счет процентных выплат. |

| Сырьевые товары | Инвестирование в сырьевые ресурсы, такие как нефть, золото, и металлы, позволяет получить прибыль от изменений цен на мировых товарных рынках. |

| Валюты | Приобретение иностранной валюты позволяет защитить инвестиции от валютного риска и получить доход от изменений курсов обмена. |

Это лишь небольшая часть того, что предлагают международные финансовые рынки. Глобальное разнообразие активов открывает новые горизонты для инвесторов, позволяя им диверсифицировать портфель и

Ограничения и риски глобальных фондов инвестиций

Валютные риски представляют собой один из ключевых факторов, влияющих на доходность инвестиций. Перепады в курсах валют могут оказать существенное воздействие на общую прибыльность портфеля, особенно при значительных объемах инвестиций в активы, котирующиеся в различных валютах. Это создает необходимость в тщательном мониторинге и управлении валютными рисками для минимизации потенциальных убытков.

Кроме того, нестабильность курсов валют может увеличить неопределенность и сложность прогнозирования доходности инвестиций. Инвесторы могут столкнуться с ситуациями, когда потенциальные прибыли от инвестиций в иностранные активы сокращаются из-за изменений в обменных курсах, что требует постоянного анализа и коррекции стратегии.

Кроме того, глобальные инвестиционные фонды подвержены политическим, экономическим и финансовым рискам, связанным с изменениями в макроэкономической среде различных стран. Это может привести к волатильности рынков и воздействовать на цены активов, влияя на общую стабильность и доходность портфеля.

Валютные риски и нестабильность курсов

В данном разделе мы обращаем внимание на важный аспект инвестирования, связанный с колебаниями валютных курсов. Понимание этого явления играет ключевую роль в успешной стратегии управления активами и максимизации потенциальной прибыли.

В современном мире, характеризующемся глобализацией и связанной с ней экономической интеграцией, инвесторы сталкиваются с необходимостью учитывать не только изменения в стоимости активов, но и валютные факторы, которые могут существенно влиять на итоговую прибыльность инвестиций.

- Первый аспект, на который следует обратить внимание, это валютные риски, которые возникают в результате колебаний курсов различных валют по отношению друг к другу. Эти риски могут быть как положительными, повышая доходность, так и отрицательными, снижая ее.

- Другой важный момент – это нестабильность курсов, которая может быть вызвана различными факторами, такими как политическая нестабильность, экономические кризисы, изменения в мировой торговле и т.д. Нестабильность курсов может создавать дополнительные риски для инвесторов и требует особого внимания при формировании портфеля.

Валютные риски и нестабильность курсов являются неотъемлемой частью инвестирования на международных рынках и требуют грамотного анализа и управления для достижения желаемых финансовых результатов.

Сравнение доходности и ликвидности иностранных инвестиционных фондов

В данном разделе мы рассмотрим ключевые аспекты сопоставления финансовых показателей и степени ликвидности между различными международными фондами. Оценим, как эти факторы могут повлиять на решение о выборе конкретного инвестиционного инструмента.

Доходность играет важную роль при принятии решения об инвестировании. Мы проведем анализ доходности различных зарубежных фондов, оценивая как прошлые показатели могут влиять на будущую прибыльность. Кроме того, выявим факторы, которые могут повлиять на изменение доходности в будущем.

Ликвидность фонда также имеет значительное значение для инвесторов. Мы изучим, как быстро и эффективно можно конвертировать активы в наличные средства без существенных потерь. Рассмотрим факторы, влияющие на уровень ликвидности, такие как объем торгов, структура портфеля и рыночные условия.

В итоге, путем анализа доходности и ликвидности иностранных инвестиционных фондов, мы сможем выявить их преимущества и недостатки, что поможет инвесторам принимать более обоснованные решения при выборе оптимального инвестиционного стратегии.