Понимание финансовой состоятельности организации — это неотъемлемый элемент успешного управления предприятием. Каждое корпоративное действие, будь то расширение бизнеса, инвестиции или даже ежедневные операции, основывается на информации, полученной через исследование денежных потоков и финансовых показателей. Данные, собранные и анализированные профессионалами, помогают выявить тенденции, оценить риски и принять обоснованные решения.

Процесс финансового анализа в современном бизнесе не ограничивается простым подсчетом цифр. Это глубокий аналитический подход, позволяющий выявить причины изменений в финансовом положении компании, выделить ключевые факторы ее успеха или проблемы. Аналитики и финансовые эксперты используют различные методы и инструменты для интерпретации данных и прогнозирования будущих тенденций.

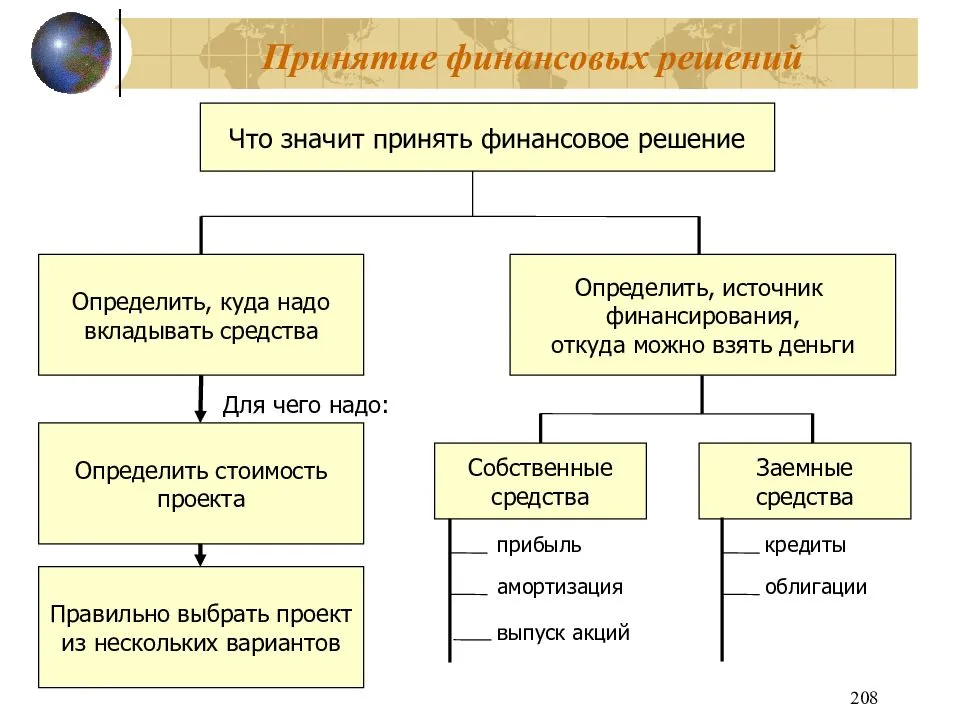

Корпоративные руководители и менеджеры, принимая стратегические и тактические решения, опираются на результаты финансового анализа, чтобы минимизировать риски и максимизировать доходы. Они осознают, что точные и своевременные финансовые данные являются ключевым инструментом для достижения поставленных целей и обеспечения стабильности бизнеса.

Определение ключевых индикаторов в анализе финансовых данных

В рамках изучения финансовой деятельности предприятия возникает потребность в оценке его финансового состояния и перспектив развития. Для этого необходимо определить ключевые показатели, которые позволяют оценить эффективность деятельности компании, ее финансовую устойчивость и перспективы развития.

Финансовый анализ позволяет выявить не только текущее состояние компании, но и ее динамику за определенный период времени. Он базируется на систематическом сборе, анализе и интерпретации финансовой информации с целью выявления основных тенденций и проблем, а также разработки рекомендаций по улучшению финансового положения предприятия.

Ключевые показатели в финансовом анализе включают в себя различные параметры, такие как оборотные средства, задолженность перед кредиторами, прибыль, общий объем активов и т.д. Они являются основой для проведения анализа финансового состояния компании и позволяют оценить ее финансовую устойчивость, ликвидность и рентабельность.

Цель определения ключевых показателей в финансовом анализе состоит в том, чтобы выявить основные аспекты финансового состояния компании и предоставить информацию, необходимую для принятия обоснованных управленческих решений. Понимание и анализ этих показателей позволяют руководству компании осуществлять контроль за ее финансовой деятельностью и принимать меры по оптимизации ее финансового положения.

Определение ключевых показателей финансового анализа

В данном разделе мы обратим внимание на важные параметры и показатели, которые используются при оценке эффективности инвестиций. Эти ключевые метрики представляют собой основные инструменты для анализа финансовых данных и оценки текущего состояния и потенциальных перспектив вложений.

1. Показатель доходности инвестиций (ROI)

ROI является ключевым показателем, который определяет эффективность инвестиций. Этот показатель позволяет оценить, насколько успешно инвестированные средства приносят доход по сравнению с изначальными затратами. Чем выше ROI, тем более эффективными являются инвестиции.

2. Коэффициент финансового плеча (Leverage Ratio)

Коэффициент финансового плеча отражает степень использования заемных средств в капитале компании. Этот показатель помогает определить уровень финансового риска и понять, насколько компания зависит от заемных средств для финансирования своей деятельности. Более высокий коэффициент может свидетельствовать о большем финансовом риске.

3. Показатель оборачиваемости активов (Asset Turnover Ratio)

Этот показатель отражает, насколько эффективно компания использует свои активы для генерации выручки. Более высокий показатель оборачиваемости активов указывает на более эффективное использование активов и потенциально более высокую прибыльность.

4. Коэффициент текущей ликвидности (Current Ratio)

Коэффициент текущей ликвидности измеряет способность компании погасить свои текущие обязательства с использованием текущих активов. Этот показатель является важным индикатором финансовой устойчивости и платежеспособности компании.

5. Показатель прибыли на акцию (Earnings per Share)

Этот показатель отражает прибыль, приходящуюся на одну акцию компании, и является важным индикатором ее финансовой производительности. Высокий показатель прибыли на акцию может свидетельствовать о успешной деятельности компании и привлекательности ее акций для инвесторов.

Эти ключевые показатели финансового анализа предоставляют ценную информацию о финансовом состоянии компании и помогают инвесторам принимать обоснованные решения относительно инвестирования своих средств.

Применение анализа для оценки эффективности инвестиций

Оценка эффективности инвестиций является ключевым этапом в управлении финансами компании. Она позволяет определить, насколько успешно используются ресурсы компании для достижения поставленных целей. При этом важно не только рассматривать потенциальную прибыль от инвестиций, но и учитывать риски, связанные с данными проектами или активами.

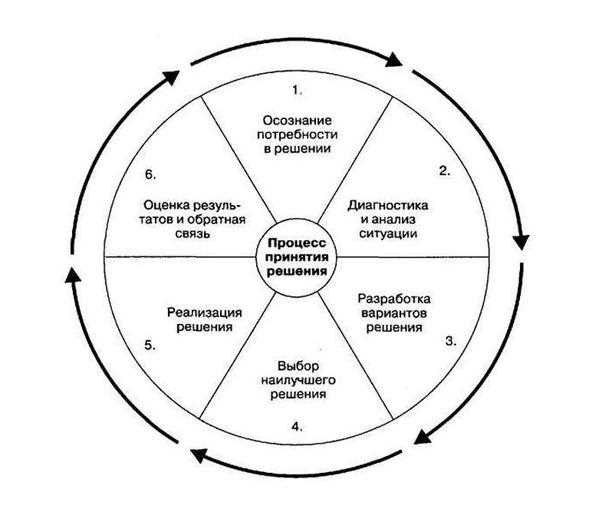

Для оценки эффективности инвестиций применяются различные методы и подходы, включая статистический анализ, финансовое моделирование и стратегический анализ. Статистический анализ позволяет оценить прошлую и текущую динамику финансовых показателей компании, выявить тенденции и прогнозировать их развитие в будущем. Финансовое моделирование позволяет создать математические модели, на основе которых можно провести анализ различных сценариев развития событий и оценить их влияние на финансовое положение компании. Стратегический анализ помогает выявить ключевые факторы успеха проекта или актива и определить оптимальную стратегию для их реализации.

В зависимости от конкретной ситуации и целей компании выбираются наиболее подходящие методы и инструменты анализа. Однако важно помнить, что эффективность инвестиций не оценивается однократно, а требует постоянного мониторинга и анализа с целью корректировки стратегии в соответствии с изменяющейся ситуацией на рынке и внутренней динамикой компании.

Использование аналитического подхода в прогнозировании финансовых результатов

При осуществлении оценки будущих финансовых результатов предприятия становится ясным, что использование аналитических методов играет ключевую роль в предсказании его финансового положения. Этот процесс включает в себя анализ данных о прошлых показателях предприятия, а также учет текущих тенденций в экономике и отрасли.

Для достижения точных прогнозов необходимо определить наиболее значимые факторы, влияющие на финансовые результаты предприятия. Это может включать в себя оценку текущей конъюнктуры рынка, изменения в законодательстве, а также внутренние факторы, такие как эффективность управления ресурсами и качество производства.

Одним из ключевых инструментов при прогнозировании финансовых результатов является использование финансовых моделей. Эти модели позволяют учесть различные варианты развития событий и их влияние на финансовое состояние предприятия. Кроме того, они помогают выявить потенциальные риски и возможности для улучшения финансовых показателей.

Для эффективного прогнозирования необходимо также учитывать динамику изменения ключевых показателей, таких как выручка, прибыль, оборотные средства и задолженность. Анализ изменений в этих показателях позволяет более точно предсказать будущее финансовое состояние предприятия и принять соответствующие управленческие решения.